2022年拉美零售媒体广告报告

原标题:2022年拉美零售媒体广告报告

作者:趋势菌

电商在拉美火出了新高度!品牌为撬动当地的消费者参与线上购买,或将于今年掀起一场“互联网营销大战”。这份 eMarketer 报告涵盖拉美地区零售媒体(根据维基百科的释义,零售媒体,retail media 指的是在消费者的购买点或购买点附近或在竞争性品牌或产品之间进行选择时向消费者进行营销。常用技术包括店内广告、在线广告、抽样、会员卡和优惠券或代金券)广告的概述、拉美电商市场增长的趋势以及市场潜在商机。

零售媒体虽然仍处于起步阶段,但在竞争日益激烈的电商环境中,已成为拉美地区重要的营销途径。拉美地区的电商市场正在冲击新的高度,根据 Admetricks 的数据,Mercado Libre、亚马逊两大电商巨头位于墨西哥的站点在 2021 年收获了较其主要目标市场更多的关注,这使得该地区成为投资者眼中的蓝海。

2022 年的转向零售媒体网络的营销战略。

本报告将围绕以下 3 个问题展开:

1、拉丁美洲的零售媒体机会有多大?

2、谁是该地区领先的零售媒体参与者?

3、对于希望在零售媒体扩大影响力的品牌来说,机会都有哪些?

品牌营销人员的新机遇

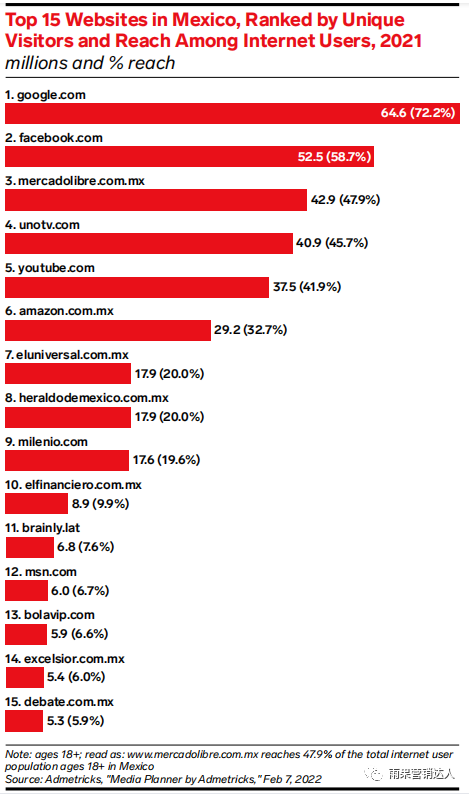

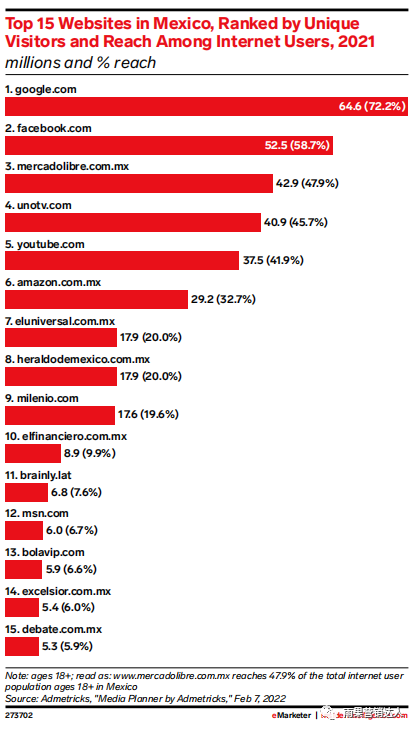

2021 年,按访客数量(统计时间内至少访问过网站一次的访客数量;数据单位为百万)以及用户触达率统计出的墨西哥排名前 15 的网站。

图源:Admetricks, "Media Planner by Admetricks," Feb 7, 2022;墨西哥 47.9% 的网民年龄大于 18 岁,数据来源于 www.mercadolibre.com.mx

2020 年和 2021 年是拉美零售媒体网络发展的元年。八家公司在过去两年中上线或重置了他们的零售媒体方案。许多电商网站现在有足够多的用户流量可用于广告投放使用。品牌营销人员更希望在接近购买点的地方转化消费者这一点有助于当地广告投放业务的回暖,其中,搜索广告将占零售媒体广告来源的绝大多数。

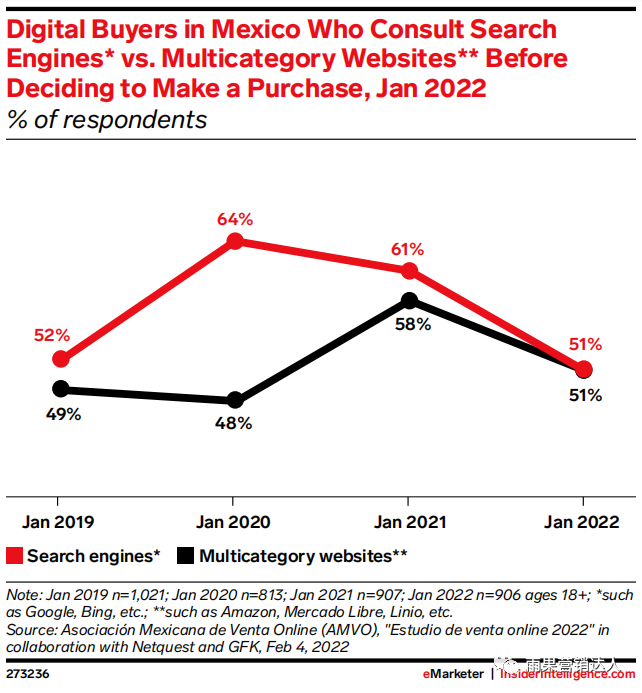

谷歌、必应等搜索引擎对于电商平台的重要性已经大不如前,这是平台努力做用户留存的结果。消费者购物的一些预备行为由原先的搜索引擎转置电商平台,行为的转变促使营销人员利用零售媒体网络来触达这些有消费意图的购物者。

营销人员应在广告支出回报率(ROAS)超载时迅速采取行动。电商市场竞争逐渐趋于白热化,寻找新价值洼地的需迫切感加强,加速整合零售媒体的战略布局的平台、品牌将先人一步占领新市场的高地。

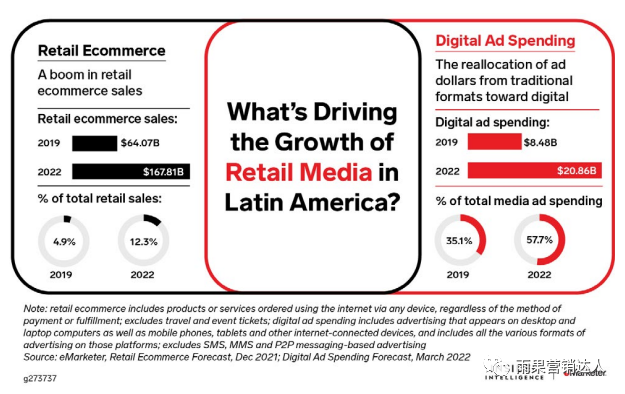

图源:eMarketer

Mercado Libre 的 Mercado Ads 副总裁 Fernando Rubio 表示,品牌和代理商需要在一个日益分散的电商市场找到受众,零售媒体的巨大潜力将会是利器。(零售)平台提供了广告投放资源位,他们了解消费者的意图,方便品牌“有的放矢”。

随着用户使用时长的争夺战日益加剧,广告无疑是突破的口径。对于中小型企业来说,在谷歌、Meta 投放广告占到线上渠道营销战略的大头。Levi Strauss & Co 拉美地区高级品牌营销经理 Fernanda Álvarez Munguía 称,直至最近方才得到较多关注的零售媒体这块,或许会是今年品牌的风口。

零售媒体广告的定义

零售媒体广告指的是数字广告,这些广告会出现在零售商的电商平台或经由需求方平台(DSP)、零售商的媒体网络发生的消费购买。其中广告投放渠道包括台式机、笔记本电脑、手机、平板电脑和其他互联网连接设备。零售媒体网络的实例包括亚马逊的 DSP、Mercado Libre 的 Audience Deals。

eMarketer 预测,2022 年美国电商渠道的广告投放市场将占美国数字广告市场总额的 14.5%,而在中国这个比率达到 40% 以上;美国电商渠道广告支出将增长 29.0%,达到 359.6 亿美元,几乎是 2020 年的两倍,中国电商渠道广告支出将达到 550 亿美元以上。

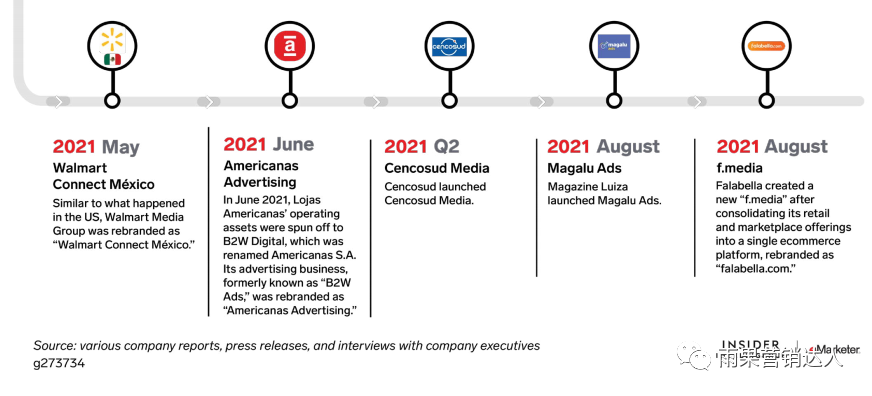

图为零售媒体近年来在拉美的一些动作,2009 年 Q2 Mercado Libre 问世;2018 年 10 月 Amazon Advertising 登陆墨西哥;2021 年 5 月沃尔玛将美国的零售媒体模式带入墨西哥。图源:eMarketer

数字广告“正当时”

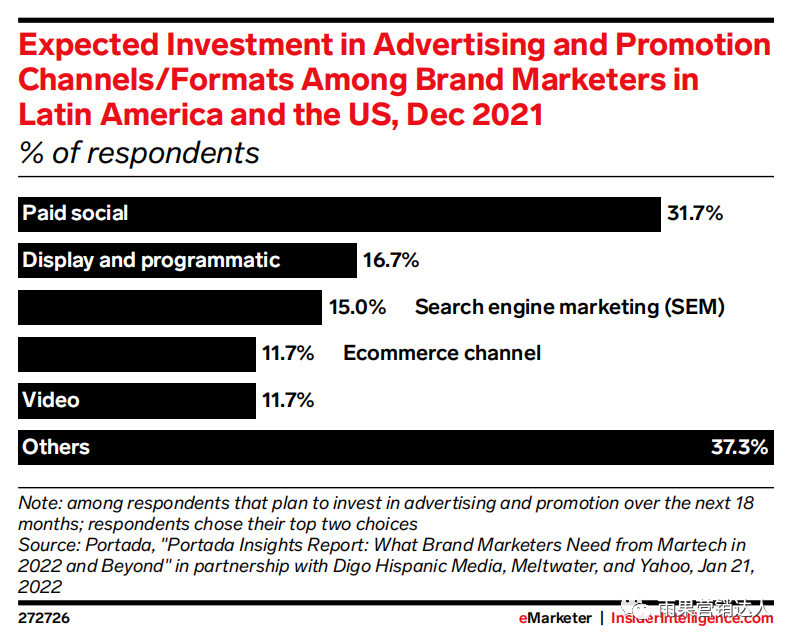

根据 2021 年 12 月 Portada 的调查,拉美地区的广告开销呈现出强劲复苏的趋势,品牌营销人员希望在更接近购买点转化消费者是其背后的助推因子。在位于拉美、美国地区的品牌营销人员中,其中的 11.7% 将电商渠道列为未来 18 个月内优先投资的前两个渠道。

图为 2021 年12 月拉美、美国地区品牌营销人员预期会投放广告、推广渠道及其占比;图源:eMarketer

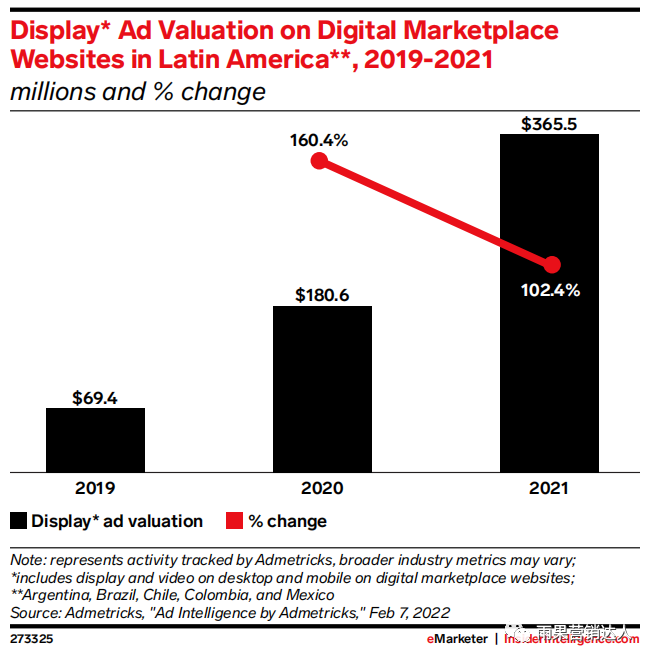

数据显示,与拉美地区的营销人员相比,美国地区的营销人员更倾向于使用电商渠道打广告,拉美地区只有 4.5% 的品牌营销人员将电商作为优先投资的两大渠道之一,而在美国,怀抱有类似想法的是其 3 倍以上(占到 15.8%)。这样的意愿差值使得 2022 年将会是品牌之间竞争加剧,继而导致广告成本上升之前,投资零售媒体的最佳时机。根据 Admetricks 的数据,Mercado Libre、Amazon 和 Falabella 等电商平台包括应用程序、网站在内的广告总价值,自疫情发生以来,涨幅已经超出 3 位数。

图为 2019-2021 年拉美地区电商平台展示广告价值的变化趋势,货币单位为百万美元;图源:eMarketer

这份报告预计,拉美的数字和展示广告市值今年将迎来两位数的增长,数字市场网站的展示广告估值将保持三位数的增长。

展示广告支出只占拉美零售媒体的一小部分,Admetricks 的数据不包括所有类型的 SEM(搜索引擎营销),2022 年,零售媒体广告支出真正的增长机会在于赞助搜索广告、赞助产品广告这类功能性广告类型上。尽管拉美地区零售媒体搜索广告的具体支出金额无从得知,但 eMarketer 总结了部分公司高管的采访素材后得出,2021 年,因搜索广告产生的购买占所有零售媒体广告的 80% 以上。

图源:eMarketer;拉美地区零售媒体领域的“大厂们”

在过去的两年里,拉丁美洲的零售媒体总图呈指数式增长。随着新参与者的出现,零售商将面临越来越多的品牌广告费的竞争。

供应商概述

拉美地区的零售媒体大致分为 3 个类型:

数字市场(Digital marketplaces)。像是 Mercado Libre 这类能使品牌能够接触到拉美多个国家的消费者的电商平台;

多品类或大众商品零售商(Multicategory or mass merchandise retailers)。希望在特定国家(如巴西)锁定部分消费者的营销者,可以利用该国的几个主要零售媒体,如 Americanas S.A.、Magazine Luiza 或 Via。这种模式适合圈住规模较小但利润客观的消费市场,如墨西哥和智利,在这些国家的公司如 Walmex、Falabella 和 Cencosud 占主导地位。

与 Mercado Libre 仅布局线上的电商平台相比,传统零售商具有独特的优势,借用累积多年的消费者数据在疫情后期迅速恢复至疫情前的销售水平,这些数据收集为营销人员描绘更清晰的消费者全渠道购物习惯。

整合型电商平台(Commerce intermediaries)。Rappi、Uber 或 iFood 是拉美地区该领域的先驱,这种商业模式类似国内的美团,覆盖医疗、食杂、外卖等与本地服务有关的一切。

用户流量和参与度分析

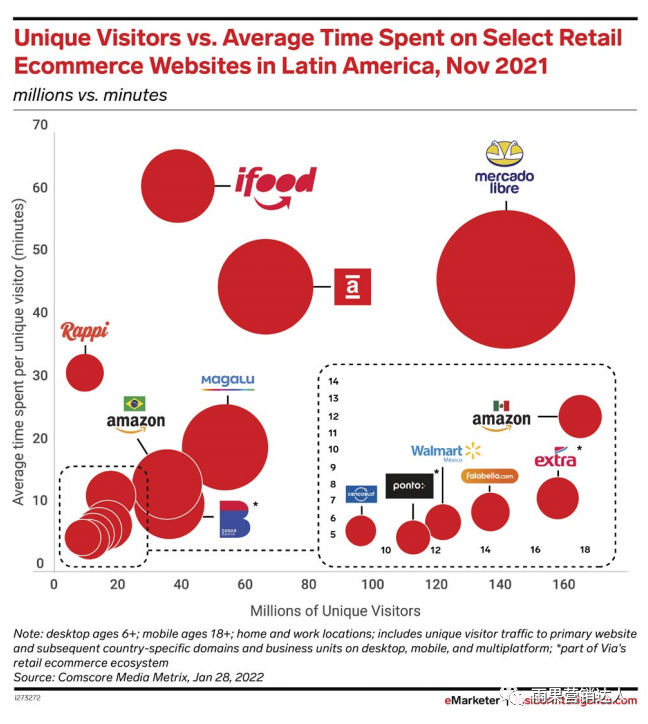

对于拉美的营销人员来说,零售媒体拥有两个优势:高用户流量和参与度高的消费群体。根据 Comscore 2021 年 11 月的数据,Mercado Libre 在独立访客方面占主导地位,而巴西的 iFood 在平均花费时间方面领先。

图源:eMarketer

拉美几个零售电商网站的访客流量之大足以支棱起广告业务,根据 Comscore 的数据,亚马逊在墨西哥站点的流量从 2018 年 5 月的 1130 万稳步增长到 2021 年 11 月的 1780 万。亚马逊拉美地区总经理表示,2019 年上半年刚开始运营墨西哥站点时,用户流量数据不是太好,卖家的广告预算不超过 3 万至 4 万 MXN(1500 至 2000 美元)。然而如今,这笔钱放在墨西哥站点的许多产品类别不过是一个星期的广告预算。

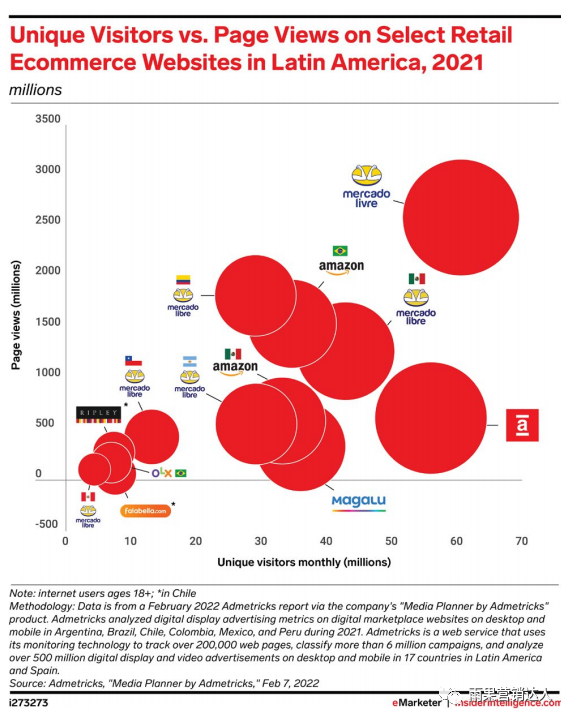

但仅凭访客流量难以获得话语权。在巴西,2021 年,Americanas S.A. 的访客流量与 Mercado Livre 相当,但根据 Admetricks 的数据,Mercado Livre 的页面浏览量是其四倍以上。这可能是由于 Mercado Libre 的卖家基数明显大于 Americanas S.A.,且前者平台的产品种类也更多。

图源:eMarketer

类似的差异在 Americanas S.A. 和 Magazine Luiza 身上也有所体现。尽管在 2021 年第二季度末,Americanas S.A. 的卖家数量仅比 Magazine Luiza 多 2550 万,但在同一时期,该公司可供购买的库存单位(SKU)的数量几乎是其三倍。无论是像 Mercado Libre 这样的电商平台,还是像 Walmex 这样的大众商品零售商,或者像 Rappi 这样 All-in-One 的超级 APP,都离不开广告为消费者与服务牵线搭桥。

聚焦:Mercado Libre

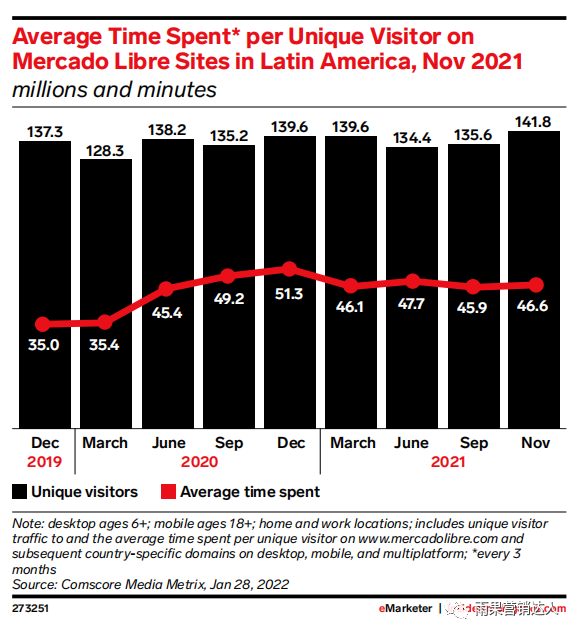

Mercado Libre 在拉美拥有巨大的影响力。根据 Comscore 的数据,在过去两年,Mercado Libre 在拉美每月均有超过 1.35 亿的独立访客(2020 年 3 月除外)。2021 年,用户在这些网站上花费的平均时长保持在 46.6 分钟左右。

图源:eMarketer

Mercado Libre 是墨西哥 2021 年访问量第三大的网站,根据 Admetricks 的数据,该网站覆盖了该国近一半的互联网用户。这使得这家电商巨头的流量远远超过了环球报、墨西哥先驱报和新闻报等知名出版商,在阿根廷、智利和哥伦比亚也有相似的趋势,然而,在巴西和秘鲁,出版商的流量高于 Mercado Libre、Americanas S.A.、Magazine Luiza 以及其他零售商。

图源:eMarketer

Mercado Libre 的广告业务达到里程碑的高度。广告收入占 GMV 的百分比在 2021 年第四季度首次超过了 1% 的大关。eMarketer 预测,即使仅有 1% 的占比,这也标志着 Mercado Libre 当季度的广告收入达到 8000 万至 9000 万美元,几乎是 2020 年第四季度的两倍。假设全年平均的占比约为 GMV 的 0.8%,初步估计 Mercado Libre 的广告收入约占去年拉美数字广告总支出的 1.5%。

虽然与亚马逊的 11.4% 相比还有很大的差距,但在未来几年内,这个比例将迎来较大的涨幅。

2 个因素将推动 2022 年零售媒体增长

疫情改变了消费者的购物习惯,从新的渠道组合到消费者不断变化的搜索习惯,以下这些趋势,值得营销人员关注。

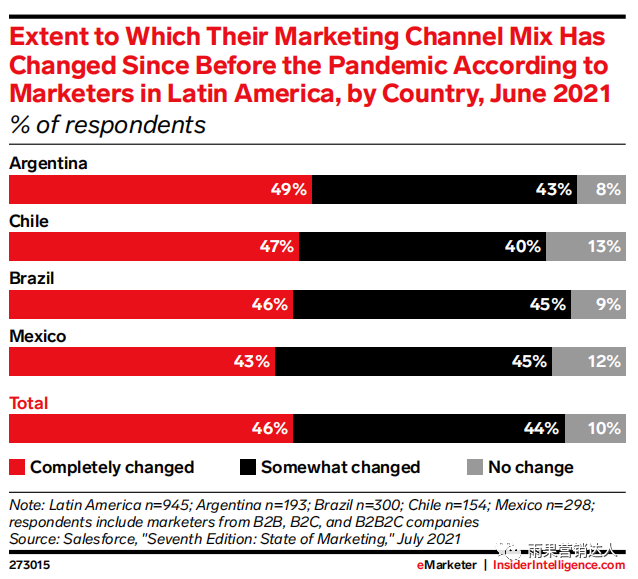

图源:eMarketer

上图显示出,经历过疫情,阿根廷、智利、巴西、墨西哥几国的营销人员的营销渠道彻底发生改变的占到将近 50%,表示有大改、有些许改变的占到绝大多数。

图源:eMarketer

绩效营销现在是营销人员的战略支柱。不少公司在疫情的冲击下难以为继不得不减少广告预算,因此必须把重点放在能够产生实际业务成果的营销活动上,比如提高转化率和销售额。

阿根廷 Havas 传媒集团数字产品负责人 Cristian Figoli 表示,使得广告支出与零售商网站上的实际购买相联系,也就是绩效驱动下加大广告投放。拆解亚马逊、Mercado Libre 等电商巨头的动作之后,这一点就变得很清晰。

绩效驱动的广告形式占主导地位

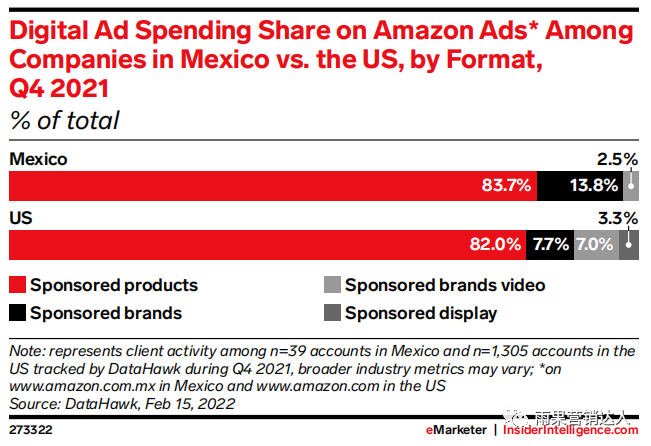

在墨西哥尤其如此,根据 DataHawk 在 2021 年第四季度调研,亚马逊墨西哥站点所有的广告购买中,有 80% 以上是赞助广告形式。相比之下,赞助视频和其他广告的存在感就显得微不足道。

图源:eMarketer

企业对赞助产品广告的依赖自亚马逊 2018 年 10 月在墨西哥推出该形式之后延续至今。然而, DataHawk 的研究,每个公司的亚马逊广告月度预算规模不同,广告类型分配也有所不同。

那些每月花费超过 100,000 美元的公司采用了更复杂的广告格式组合来接触亚马逊上的消费者。相反,那些花费较少或预算较少的公司,往往坚持使用一两个广告解决方案,赞助产品广告首当其冲。

根据 Edelman 在 2021 年 10 月进行的 PayPal 调查,墨西哥每 10 个线上消费者中就有 9 个以上表示,在进行网购之前通常会对产品进行研究。这包括看评论,在产品之间进行各个维度的比较。根据墨西哥互动广告局(IAB México)的调查,墨西哥的互联网用户在购买前平均调查 6.4 种产品。

图源:eMarketer

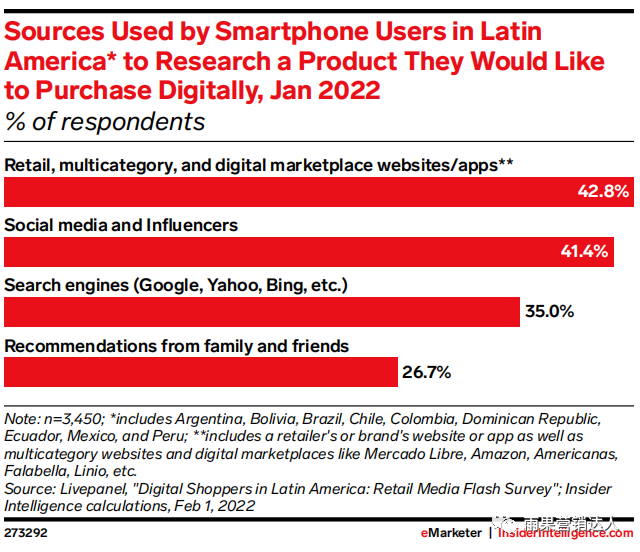

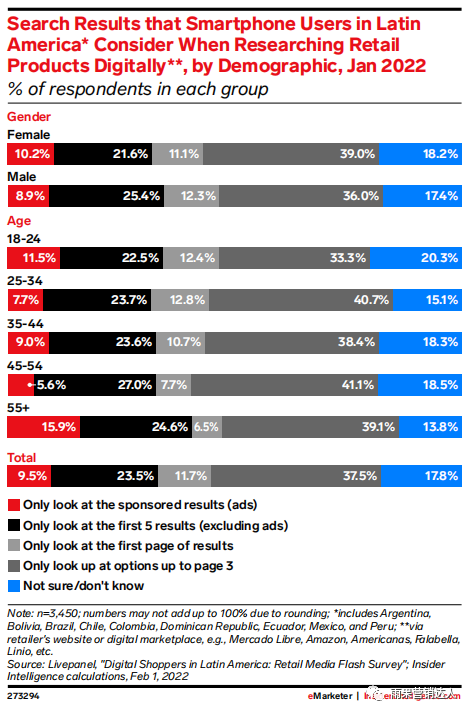

根据 2022 年 1 月的 Livepanel 调查,线上平台是拉美智能手机用户在线研究产品的首要渠道。这个观点在所有年龄、性别组中都适用,不过在女性以及 25 至 34 岁的人群中有例外。

图源:eMarketer

绝大多数依赖传统搜索引擎的品牌营销人员应该注意到这些行为变化,并相应地修改营销策略。这样做将有助于满足在消费者的购物需求。

深入了解消费者的变化

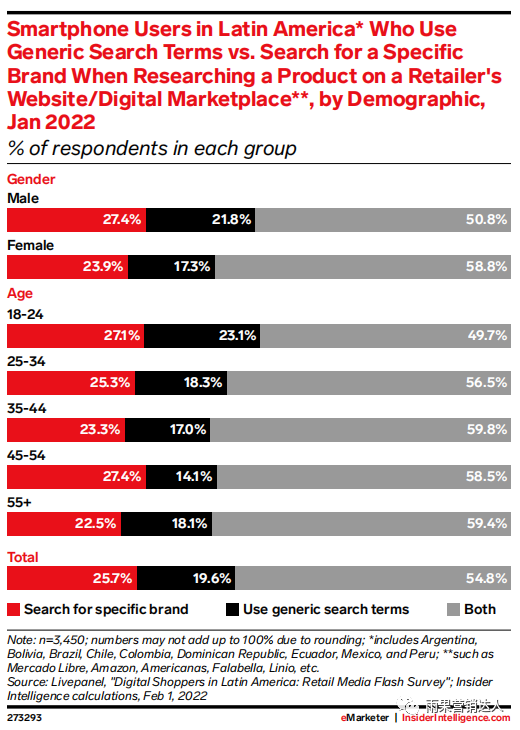

搜索习惯

研究发现,消费者在搜索的时候会对品牌货与非品牌货做出区分,另外,不同性别和年龄段的消费者也有不同的搜索偏好,比如,男性和 18 至 34 岁的消费者大多会输入一些通用的词进行搜索。

图源:eMarketer

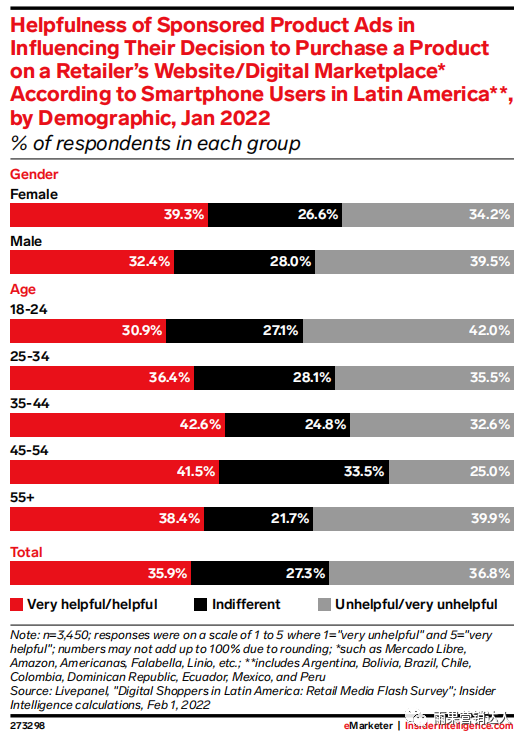

赞助产品广告将有助于减少购买阻力

超过三分之一的受访者认为赞助产品广告对他们决定是否线上购买起到非常大的助推作用。

图源:eMarketer

消费者的“就近原则”

近 4/10 的受访者表示,线上购物的时候最多翻找到搜索结果的第三页。如果有消费者愿意点进搜索结果的第三页,这表明有两个因素在发挥作用:(1)消费者前面几页没有找到合适的产品;(2)他们正在盲目浏览。

图源:eMarketer

路易莎杂志社的广告经理 Leonardo Corrêa 表示,广告个性化是 2022 年的流行趋势之一,当品牌借助零售商的算法,对处于不同目的购买层级的消费者进行投放。零售媒体这种商业模式中拥有的智能和简化程度越高,用户粘性才能有进一步提升。

零售媒体成为营销组合中不可或缺的一部分

节日和大促是品牌触及消费者的绝佳时刻,像是阿根廷的“Hot Sale”、墨西哥的 Buen Fin(也就是黑五)在去年都斩获了不错的消费数据。Americanas S.A.的广告负责人 Alexandra Bello Mendonça 表示,竞争加剧、流量涌入的大环境下,广告需要在不同时间点突出产品、品牌以唤起消费者的购物欲。

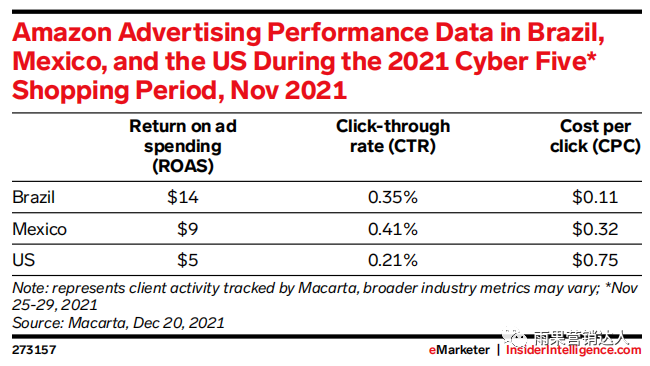

广告支出的回报率,ROAS,这个指标的计算方法是用一个活动产生的收入除以在该活动上花费的金额。根据 Macarta 分析的客户数据,在 2021 年黑五购物期间,亚马逊巴西站点以及墨西哥站点的 ROAS 分别为 14 美元和 9 美元,也就是每花 1 美元打广告,即产生以上收入数据。这些数字分别是其美国站点的近三倍和两倍。

图源:eMarketer

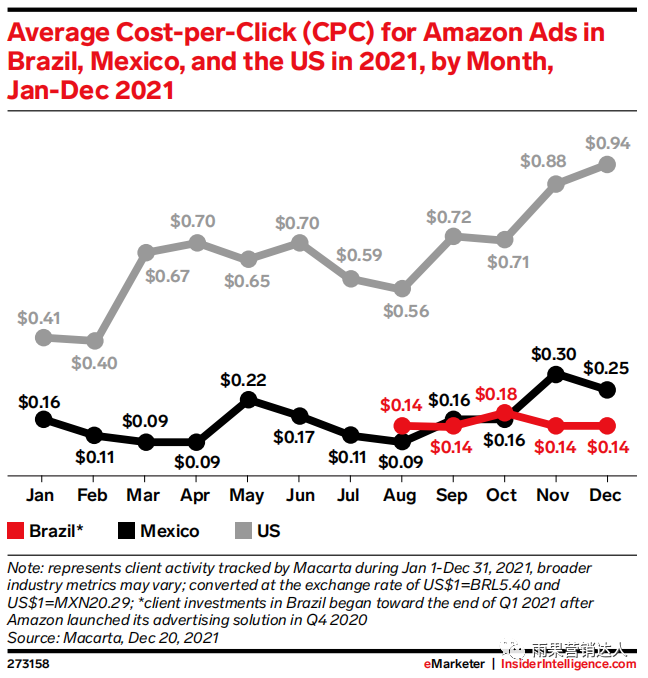

然而,品牌应该对他们的零售媒体战略进行全面的、全年的思考。虽然鼓励在假日购物高峰期加大投入,但由于使用成本较低,品牌可能会通过将广告购买分散到全年来实现更好的投资回报率。Macarta 发现,2021 年 5 月期间,亚马逊墨西哥站的广告的平均每次点击成本(CPC)是前一个月的三倍以上,类似的趋势也发生在 11 月,由于 Buen Fin、黑五大促,墨西哥的 CPC 几乎是 10 月的两倍。

图源:eMarketer

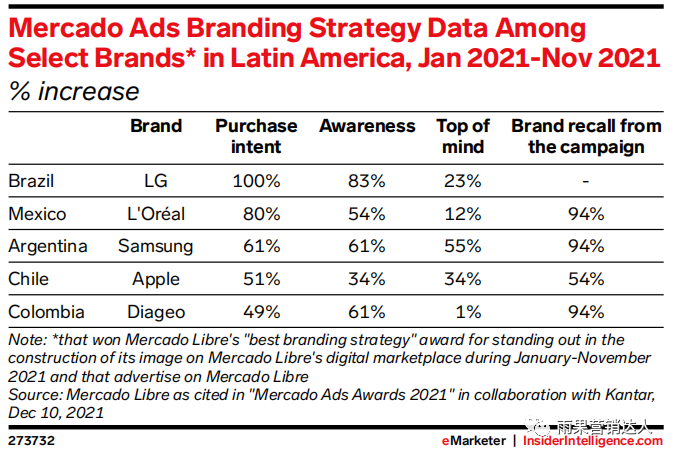

不少卖家都想在大促期间孤注一掷,开张半年吃一年,但是一个成功的零售媒体战略将需要利用整体的性思维。在这点上,欧莱雅奉献出了教科书般的操作,其全年品牌战略,使其在 Mercado Libre 平台分别斩获在购买意向、认知度和品牌粘性这三个维度两位数的增长。

图源:eMarketer

利用零售商的第一方数据来提供更多的个性化广告

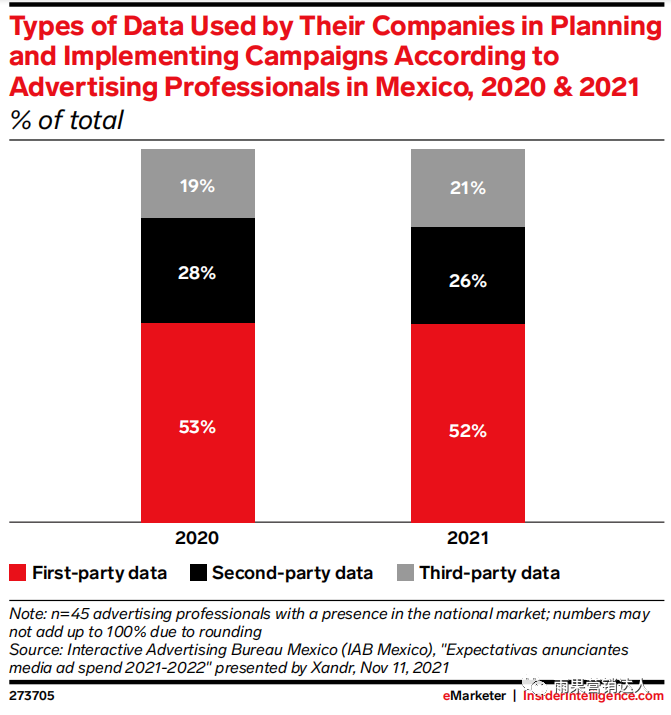

第一方数据对于锁定受众、个性化广告和推动零售媒体的销量至关重要,第三方 cookie 长期以来一直是拉丁美洲数字广告的基础。由于拉美的消费者每天都面临着大量的产品优惠和促销活动,品牌想在 2022 年吸引、转换和留存消费者将面临越来越大的压力。

图源:eMarketer

过度依赖赞助产品广告不可取

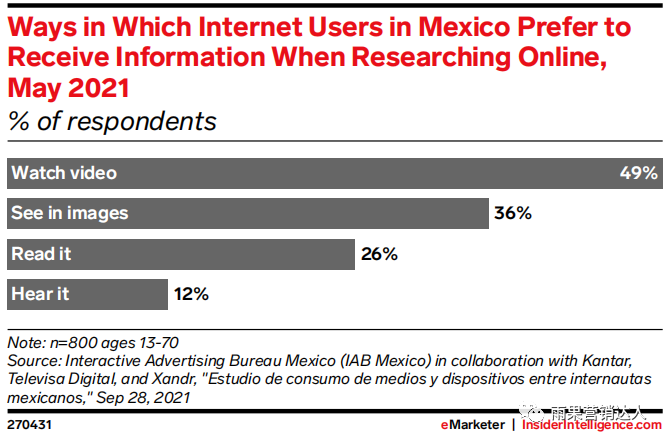

根据 IAB México 的调查结果,视频广告是视频游戏、技术和烹饪等类别的最佳选择,而静态图图片广告则是服装和时尚品类的首选。同时,基于绩效的活动将帮助他们提高知名度,带动销量。

图源:eMarketer

投资新广告模式

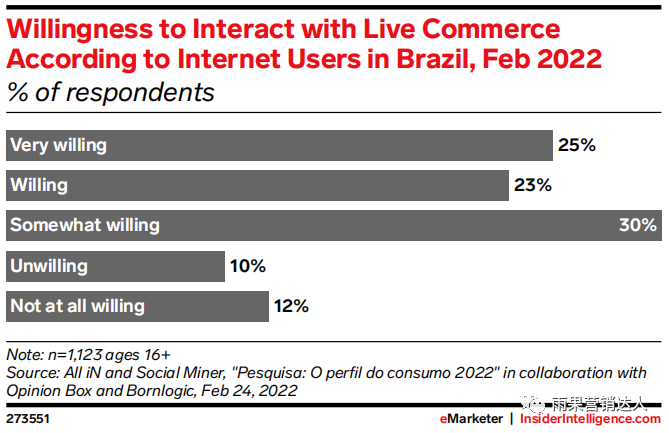

根据 All iN 和 Social Miner 在 2022 年 2 月发表的研究报告,在巴西,售电商市场今年将占拉美零售电商总销售额的三分之一以上,近一半的互联网用户表示他们愿意或非常愿意进直播消费。

图源:eMarketer

Via 的高级营销分析师 Helory Fontes 表示,这种形式将帮助消费者打破线上购物的神秘感,也使得他们在线上购物这个环境中获得更多的安全感和信心。Luiza 杂志的 Corrêa 表示,直播购物在中国已经相当成熟,但在拉美地区仍属于萌芽状态。eMarketer 预计,中国零售业直播电商的销售额将占全年零售业电商总销售额的 17.2%。未来在拉美地区,这个占比也将持续走高。

文章信息来自于雨果营销达人,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处。

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

亚马逊认证

闽公网安备35010402350923号

闽公网安备35010402350923号